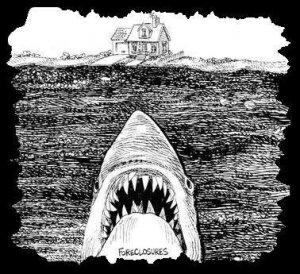

Vous avez aimé les subprime ? Voici le foreclosure gate !

Reprenons. On connait les subrpime, ces crédits hypothécaires attribués à des personnes souvent insolvables, dont les taux d’intérêt ont monté en flèche, ce qui a contracté le marché et fait baisser les prix de l’immobilier. C’était le départ de la crise subprime, devenue une crise économique mondiale grâce à l’efficacité de la régulation concoctée par les banques.

Aujourd’hui, les Etats-Unis sont confrontés à ce que les médias appellent la « crise des saisies immobilières », c’est-à-dire le « gel de centaines des saisies immobilières » par certaines banques comme Bank of America2], le numéro un du crédit immobilier, Ally Bank ou JP Morgan Chase qui a bloqué 56.000 dossiers et est en train d’étudier 115.000 autres dossiers en cours. 80% des expulsions en cours seraient concernées. Et les procureurs de différents Etats sont en train de pousser à de nombreuses révisions de dossiers.

Cette année, les Etats-Unis ont connu plus de 800.000 saisies d’habitations, dont plus de 100.0003] en septembre et presque autant en août. Avant la crise, en 2005, on saisissait environ 100.000 logements par an. Tout le monde s’accorde à dire que le mouvement s’accélère ces derniers mois (normal si l’on tient compte de l’endettement colossal des banques), et au final ce sont plus de 2,4 millions d’habitations qui ont été saisies aux Etats-Unis depuis décembre 2007.

Or, il se trouve que les associations de consommateurs US commencent à s’énerver, et réclament un moratoire sur les saisies, pendant que les 50 Etats US ont lancé une enquête conjointe sur les recouvrements, que le Congrès en réclame une autre, et que les premiers procès en « class action » se préparent. Même la FED, huit fonds spéculatifs tels que Blackrock et des assureurs, comme Ambac Assurance Corp. ou l’Association of Financial Guaranty Insurers (AFGI)4] sont aussi en train de poursuivre la seule Bank of America à cause de ces titres hypothécaires –et/ou de sa filiale Countrywide5], spécialisée dans lesdits prêts mais surtout les plus pourris. Pourquoi tous ces procès ?

Malhonnêtes ou incompétents ?

Parce que les procédures qui doivent être appliquées lors des saisies ont été mal ou pas du tout appliquées. Normal : ceux qui s’occupaient de faire les prêts ne comprenaient rien à ce qu’ils faisaient, étant parfois coiffeur, employé de Wal Mart, bref non qualifiés. Ce sont eux qui étaient chargés de signer les documents, car il y avait à l’époque tellement de contrats à défiler qu’il fallait recruter n’importe qui pour suivre la cadence. Une employée de la Wells Fargo (en très mauvaise passe actuellement) a ainsi calculé qu’elle avait signé 500 documents en moyenne chaque jour, quand d’autres chez Bank of America arrivaient à 8.000 contrats par mois.

D’après le New York Times, Citigroup et Ally avaient même carrément délocalisé le traitement de ces dossiers aux Philippines et à Guam. Ce qui n’empêche pas Citigoup de déclarer que ses procédures de saisie sont « saines » et qu’il n’y a donc pas lieu de suspendre quoi que soit. En Floride, un des Etats où les saisies et les prêts illégaux sont les plus nombreux, trois entreprises gèrent 80% des faillites et sont sous le coup d’investigations du procureur général de Floride6].

En dehors de cela, il se trouve qu’on ne sait plus très bien qui détient les titres hypothécaires à l’autre bout de la chaîne, si bien que les banques pourraient devoir racheter les dérivés qui en sont issus aux spéculateurs qui les ont achetés. Certaines banques (JP Morgan Chase, Bank of America, Wells Fargo) ou sociétés de crédit (Ally, Fannie Mae et Freddie Mac) ont admis avoir présenté aux magistrats qui enquêtaient des documents « parfois incomplets, enregistrés par inadvertance avant que les informations manquantes aient été obtenues », c’est-à-dire falsifiés.

Bank of America, officiellement, pourrait avoir à débourser 74 milliards de dollars à cause de prêts octroyés sans que personne n’ait vérifié les dossiers. Les joies de la « validation automatique »…

Évidemment, les banques sont en train de pleurer en disant que si on les empêche de saisir, le crédit sera plus cher et ce sera terrible7]. Du coup, l’Etat8] les soutient et demande aux organismes de prêts hypothécaires de poursuivre les saisies et cela « sans délai ».

Évidemment, les banques sont en train de pleurer en disant que si on les empêche de saisir, le crédit sera plus cher et ce sera terrible7]. Du coup, l’Etat8] les soutient et demande aux organismes de prêts hypothécaires de poursuivre les saisies et cela « sans délai ».

Ben oui, les spéculateurs ont hâte que les logements saisis, à bas prix, cessent de faire baisser les prix du marché pour se remettre à spéculer comme avant. Remarque : les banques ont raison de s’inquiéter, puisqu’elles ont déjà du payer près de 10 milliards, et certains évoquent la somme de 700 milliards de dollars9]. A quoi il faudrait ajouter l’équivalent en dommages et intérêts, ainsi que des arriérés. On parle carrément de « foreclosure gate » (foreclosure = saisie) aux États-Unis, et on pressent que ça va encore coûter cher.

Où l’on apprend qu’une société dénommée MERS (Mortgage Electronic Registration Systems) créée à la fin des années 90 par les deux grandes boites publiques de prêts hypothécaires Fannie Mae et Freddie Mac, est soupçonné par certains d’être à l’origine de l’arnaque. Censée sécuriser les procédures de prêt et éviter les « complications », elle aurait en fait permis de falsifier de documents à grande échelle et de signer à non moins grande échelle. La société se vante même de réduire les coûts en supprimant diverses étapes d’une procédure normale. Elle se vante aussi d’avoir été créée par l’industrie du prêt hypothécaire, ce qui après la crise subprime n’est certes pas un gage de compétence. Et à son comité de direction, on trouve des pontes de Freddie Mac, de Fannie Mae, de l’association des prêteurs hypothécaires US, de la First National Bank etc. Ses actionnaires ? En gros les mêmes : Fannie et Freddie, Ally (ex GMAC), la filiale hypothèques de Citigroup, HSBC, AIG, Wells Fargo…

Sans ces artifices, on aurait probablement compris plus tôt ce que représentait la crise subprime, et on aurait compris à quel point les gens avaient été abusés. Car les documents fournis aux magistrats lors de certaines instructions par MERS ont été jugé irrecevables car incomplets. Et la société s’est même autorisée à lancer des saisies sans demander l’avis de la justice, y compris lorsque c’était une obligation légale. Ceux qui se sont occupés de ça, ce sont les « foreclosure mills », les moulins à saisies, des avocats qui ne faisaient que cela quitte à mettre la loi de côté.

Dans certains cas les abus ont été si flagrants que deux, voire trois employés de banques différentes réclament les clés d’une maison qui doit être saisie. Et tous ont un certificat de propriété, qui s’avère faux car aucune banque n’est en capacité de prouver sa propriété sur l’habitation. Entre temps, tout le monde s’est allègrement revendu des paquets de ces hypothèques frauduleuses, en fabriquant s’il le fallait de faux documents. Effet boule de neige garanti.

Par exemple, une femme qui avait perdu son appartement suite à une faillite et à une saisie, se pensait « au moins libérée » de son crédit. Pas de bol : Wells Fargo se pointe et lui réclame 72.000$ en tant que « seconde hypothèque », qui sont souvent des HELOC (pour Home Equity Line of credit) dont le remboursement intervient quand la personne a été saisie et que le deuxième « prêteur » ne peut donc plus se rembourser en vendant la maison. Le détenteur du HELOC demande donc à être remboursé. A ce sujet, Bank of America est en effet spécialiste, et vante encore ses produits HELOC, c’est génial (par exemple tu paies seulement les intérêts sur la somme que tu dépenses). Sauf que les taux sont souvent variables10], que le prêt est ‘revolving’ (c’est-à-dire qu’on ne rembourse que les intérêts, justement, et jamais un seul euro du ‘capital’ qui reste une dette à 100% quoi qu’il arrive) et que les gens misent leur maison pour la deuxième fois. Donc, même en la perdant ils restent surendettés.

Le problème, outre l’aspect éthique du système qui permet de prêter deux fois à des personnes endettées, est que ces hypothèques n°2, appelées « junior lien mortgage » ou HELOC ou autre et détenues par les mêmes banques, représentaient fin 2009 pour 1 trillion de dollars. Il semblerait que la plupart de ces « deuxièmes hypothèques » n’aient en fait « aucune valeur économique réelle », pourtant ceux qui continuent à payer leur première hypothèque paient parfois aussi la deuxième.

Perversité totale

Comme dans l’affaire des assurances « paysan mort », où l’on a vu des multinationales comme Wal Mart prendre des contrats d’assurance vie sur leurs employés et toucher le pactole à leur mort, tout en gagnant des déductions d’impôt et des actifs gonflés, l’affaire du ‘foreclosure gate’ est bien terre à terre.

Le système MERS, un « registre électronique des prêts hypothécaires », a en effet permis aux banques d’éviter pas mal de taxes, dont le montant est estimé à 60 à 120 milliards de dollars rien que pour la Californie. Il a aussi permis de dissimuler depuis un bon moment le gouffre liés aux dérivés de prêts hypothécaires, c’est-à-dire l’ampleur de la crise des subprime. D’autant plus qu’en revendant massivement ces titres de manière informatisée, le contrôle devenait impossible.

Mais la société s’octroie le droit de saisir les habitations sans autre forme de procès, et elle le revendique. Mais, elle a déjà perdu des procès en Arkansas, dans le Kansas et dans le Maine, tandis que des « class action » sont en cours en Californie, dans l’Arizona et dans le Nevada.

Il semble en effet que nous en étions seulement à la « première couche » de la crise subprime, et que la deuxième se profile avec ces HELOC. Car nous n’avons calculé les déficits des banques qu’à partir des prêts eux-mêmes, pas des multiples produits dérivés –bidons- que tout le monde s’est revendu en faisant mine de croire que ça valait quelque chose. Comme des camés devant leur dose, les spéculateurs n’ont pas pu résister à ce moyen facile de transformer le plomb en or, la dette en magot, le rien, même, en magot.

30% des MBS (ces produits dérivés de prêts hypothécaires) pourraient être frauduleux. Mais au final, on ne sait pas à quel point les banques ont gonflé leurs résultats en mettant à leur actif des titres qu’elles ne détiennent pas. Le montant total des MBS en cours est quant à lui estimé à 2.800 milliards de dollars.

Accessoirement, en Floride au moins, il a fallu recruter des retraités pour faire office de juge et juger ces histoires de saisies et de titres de propriété bidon, hors ceux-ci s’avèrent d’une rare complaisance avec les « preuves » fournies par les banques.

Pour être bien certaine de toucher l’oseille, la banque Wells Fargo, une des plus grosses du pays, a même inséré une clause selon laquelle les emprunteurs renoncent à toute poursuite si les titres de propriété s’avèrent bidons.

Comme si les délires hypothécaires récents ne suffisaient pas, les banques ont poussé l’administration Obama à lancer en 2009 un autre programme de prêts hypothécaires encore plus pourris, appelé HAMP pour Home Affordable Modification Program. Il vise les gens sous le coup d’une expulsion, et est destiné à les aider à « éviter l’expulsion en modifiant les prêts à un niveau supportable pour les emprunteurs aujourd’hui et soutenable sur le long terme », mais seulement à ceux-là, avec un plafond de … 729.750$, à un taux qui démarre à 2% et pour une durée pouvant aller jusqu’à 40 ans. Le hic, c’est que ce sont les banques qui se chargent de les refourguer. Lancé en mars 2010, ledit programme HAMP fait déjà des ravages.

Des gens se sont ainsi retrouvés avec des mensualités passant de 4.000 à 1.826$ grâce au programme HAMP vendu par Bank of America. Oui mais voilà, lesdites mensualités sont remontées à 8.000$, et les ennuis financiers ont vraiment commencé. Le mieux, c’est que Bank of America les a menacés de saisir leur maison. Dans le cas d’une autre, sa banque, Wells Fargo, lui a dit de rembourser 40.000$ six mois après avoir signé le contrat, car Wells Fargo estimait qu’elle ne rentrait plus dans les critères d’éligibilité pour le programme HAMP, sans bien sûr l’en avoir avertie. C’est ce qu’on appelle là bas le « système des modifications ».

Le montant de ces HAMP s’élèverait à plus de 4 milliards de dollars, et 1,6 millions de personnes seraient concernées. Et la banque se dédouane en disant que les prêts étaient déjà entachés d’irrégularités avant qu’elle ne les prenne en charge, et qu’elle n’y peut rien. Pas de bol : les poursuites, notamment en class action, se préparent sur ce front-là aussi.

Mais dans cette affaire des produits HAMP, c’est la situation extrêmement critique des gens concernés qui frappe le plus, et la manière dont les banques n’hésitent pas à foncer sur eux pour saisir leur maison. Comme si ce programme lancé par le gouvernement était une caution pour les banques, une assurance de mettre la main sur les derniers sous, sur le toit des derniers « mauvais payeurs ». En tout cas, sous prétexte d’aider les gens, on les met de fait dans des situations inextricables.

Ce qui est drôle, c’est qu’apparemment Wall Street était parfaitement au courant de ces malversations en série dès 2007, quand il a fallu afficher des bilans positifs malgré le marasme. Tout simplement parce, miracle du libéralisme, c’est une firme, Clayton Holdings, qui détient le quasi monopole des audits des banques et assurances qui jouaient avec les hypothèques, et qui avait remarqué à l’époque que 28% des prêts étudiés11] étaient irréguliers. Parmi les 10.200 prêts de Bank of America audités, le cabinet en aurait décelé 30% non conformes aux règles, mais pour Credit Suisse, c’étaient 37% des 56.300 prêts étudiés, 27 et 23% pour JP Morgan et Goldman Sachs, 35% pour Freddie mac. Quant à ceux que Citigroup voulait acheter à ce moment, Clayton en a repéré 42% qui étaient foireux.

Mais pour être complet, il faut encore préciser que Clayton Holding se trouve aujourd’hui au milieu du scandale, soupçonnée d’avoir réalisé des audits d’un laxisme rare dans la profession, ce qui n’est pas peu dire.

Le FBI, apparemment, était lui aussi au courant depuis 2006 –et même peut-être depuis 2004- des petits tracas de procédures auxquels étaient confrontées les banques & Co : il a publié un rapport intitulé « Mortgage fraud report 2006 » (rapport sur la fraude aux emprunts hypothécaires), où il jugeait sévèrement « l’industrie du prêt hypothécaire », surtout, à l’époque, en Californie, en Floride, en Géorgie etc. (Etats forts concernés aujourd’hui par les subprime et les saisies immobilières). En 2006 déjà, le FBI expliquait que 30 à 70% des défauts de paiement sur plus de 3 millions de prêts analysés, étaient liés à des dysfonctionnements dans l’octroi des prêts. En outre, le rapport pointait aussi les HELOC auxquels il consacrait un paragraphe. Et il considérait que « Des personnes et des groupes criminels sont en train d’exploiter la procédure de demande de home equity line of credit (HELOC) pour construire des schémas frauduleux » à base de prêts hypothécaires multiples.

Au passage, signalons qu’en 1933, Roosevelt a fait passer le « Farm relief bill », qui permettait aux détenteurs des crédits de fermiers surendettés ayant une procédure de saisie sur le dos d’échanger ledit crédit contre des bons fédéraux, avec des taux d’intérêt fixes garantis. Ca avait évité à pas mal de gens de tout perdre. Mais là, il n’est pas question d’un machin de ce type.

Faillites bancaires, la suite…

Toutes ces méthodes dignes du far west, destinées à récupérer des dollars coûte que coûte quitte à transgresser la loi, à passer en force en espérant que dans le tas, certains se laisseront faire, semble montrer que les banques ne sont pas à l’aise du tout. Bank of America serait, pour certains, en train de « plomber Wall Street » à cause de cela. C’est la banque qui aurait le plus de ces dérivés et prêts hypothécaires, avec 2.135 milliards de dollars engagés, contre 1.812 pour Wells Fargo et 1.354 pour JP Morgan Chase.

De fait : 2010 a été un très mauvais cru pour les faillites. 139 banques ont fait faillite aux Etats-Unis en 2010, 30% de plus que l’an passé (140 faillites « seulement » en 2009). Trois faillites sont survenues la semaine du 18 octobre (Premier Bank, West Bridge et Security Savings Bank), sept la semaine suivante.

Étrangement, on voit s’agiter les banques européenne depuis le 20 septembre, comme si elles anticipaient le krach à venir. Le Figaro titrait ce jour-là “Bruxelles organise les faillites bancaires », un peu comme on pouvait désigner les ‘sorcières’ sous l’inquisition. Car, horreur suprême, la Commission Européenne serait en train de réfléchir à un système qui permettrait de mettre les banques en faillite au lieu de renflouer leurs caisses avec l’argent des contribuables. Que les banquiers se rassurent, d’après le communiqué il n’y a pas de quoi casser trois pattes à un canard, et les « mesures » tiennent davantage de l’incantation que de la réforme.

La question est : a-t-on une chance de s’en sortir, sachant que la seule réponse qu’on nous trouve du FMI à l’Europe en passant par les banques, relève de l’incantation ultra libérale sans aucune efficacité. Pour comprendre le problème, prenons l’exemple de l’Irlande, qui a longtemps fait office de modèle de bonne conduite libérale12] puis d’application des plans d’austérité. Seulement voilà : on est en train de comprendre que le renflouage des banques va couler le pays pour des années. Examinons ce qui risque de nous arriver.

D’abord, il faut évoquer le cas de l’Anglo Irish Bank, sauvée par le gouvernement en 2009 via la bad bank créée pour cela, la NAMA13]. Après avoir touché 4 milliards d’euros en juin 2009, puis de nouveau 8,3 milliards en mars 2010, la banque a réclamé 25 milliards d’euros au total il y a quelques semaines, mais la somme vient d‘être révisée, passant à 34 milliards. Une paille. Mais comme la banque devrait finir par être démantelée, il convient d’éponger d’abord quelques dettes. Accessoirement, on a appris qu’en 2008 le PDG de l’Anglo irish Bank Sean Fitzpatrick14], aidé par quelques pontes de la banque, s’était octroyé discrètement des prêts importants ainsi qu’à quelques copains, ce que le régulateur financier du pays savait sans pour autant réagir. Les deux ont démissionné à la suite de ce scandale.

Lors de la débandade liée à la crise, on a aussi appris que la boîte d’assurances d’un milliardaire irlandais, Sean Quinn, a garanti de nombreux produits d’Anglo Irish Bank sans avoir le cash nécessaire. Détail : Quinn détenait à un moment, de manière fort discrète, jusqu’à 25% des parts de l’Anglo Irish Bank, et les a cédées d’un coup. Bref : tout le monde s’est servi avant que ça pète, même si certains, comme Quinn, disent y avoir perdu quelques plumes.

Il y a aussi l’Allied Irish Bank (AIB), autre banque en difficulté, qui doit rapidement augmenter ses fonds propres pour faire face à la crise qui se prépare (mais dont personne ne parle évidemment) et parvenir à 8% de fonds propres. Il ne lui faudrait que 7,4 milliards, mais très vite. AIB a été dirigée à une époque par Peter Sutherland15], pilier du Bilderberg, de la Trilatérale, du CFR, ex commissaire européen à la concurrence, directeur du GATT et 1er chef de l’OMC, patron de BP jusqu’à il y a peu et aujourd’hui patron de Goldman Sachs. Accessoirement, il a aussi été membre du conseil d’administration d’une autre banque en pleine déconfiture, la Royal Bank of Scotland, où l’a remplacé un autre ancien commissaire européen, Gunter Verheugen.

Dès 2002, on savait qu’une filiale US de la banque, Allied First, avait commis des malversations, et près de 700 millions de dollars s’étaient évaporés. C’était un peu l’affaire Kerviel avant l’heure16]. Un autre scandale avait entaché la Allied Irish bank en 2004, quand une dizaine de chefs ont investi près d’un milliard de dollars dons des comptes offshore et ont utilisé la banque pour cacher le pognon et éviter des impôts.

Depuis 2008, l’Irlande a mis sur la table 5,5 milliards (décembre 2008) pour les donner à Allied Irish Bank, Anglo Irish Bank et Bank of Ireland, puis l’Anglo Irish Bank a été nationalisée (janvier 2009). En mars 2010, la NAMA (donc l’Etat) a sorti 16 milliards d’euros supplémentaires pour racheter les actifs toxiques de cinq banques en difficulté nationalisées. Jusque là, l’Anglo Irish Bank a déjà coûté 23 milliards à l’Irlande depuis sa nationalisation, et il en faudrait encore près de 7.

Depuis 2008, l’Irlande a mis sur la table 5,5 milliards (décembre 2008) pour les donner à Allied Irish Bank, Anglo Irish Bank et Bank of Ireland, puis l’Anglo Irish Bank a été nationalisée (janvier 2009). En mars 2010, la NAMA (donc l’Etat) a sorti 16 milliards d’euros supplémentaires pour racheter les actifs toxiques de cinq banques en difficulté nationalisées. Jusque là, l’Anglo Irish Bank a déjà coûté 23 milliards à l’Irlande depuis sa nationalisation, et il en faudrait encore près de 7.

Or, le fric vient des quelque 4,4 millions d’Irlandais17] qui s’attachent à éponger une dette nationale qui augmente à mesure du refinancement des banques. Et, alors que le pays vient d’essuyer plus de deux ans de politiques d’austérité (qui ont encore plus plombé les comptes), que préconise la commission européenne aux politiques irlandais ? De réformer pour « faire des économies »…

Le déficit est arrivé à 12% du PIB mi 2010, un taux proche de celui de la Grèce, mais on estime qu’à cause des banques, il pourrait s’élever à 32% du PIB pour la fin de l’année. C’est ballot, quand on sait que les plans de rigueur de 2009, portant sur la somme totale de 9 milliards, étaient censés ramener ledit déficit sous la barre des 12% en 2010. A l’époque, on avait diminué de 5 à 15% les salaires bruts des fonctionnaires, tout en diminuant les allocations sociales et en augmentant les taxes ou en en créant, comme la taxe sur l’eau qui n’existait pas jusque là. Les chômeurs sont laissés sans de quoi vivre, les malades doivent renoncer aux soins parce que dans le privé c’est trop cher et les assurances privées remboursent très mal (les publiques, n’en parlons pas). Mais, l’Irlande est un paradis fiscal où l’impôts sur les sociétés est extrêmement bas (12,5%), et où la propriété intellectuelle y est si favorable qu’IBM et Microsoft y ont leur siège.

En Irlande, on ne compte plus les maisons neuves à vendre, ni les chantiers en arrêt. La crise de l’immobilier est passée par là après quatre ou cinq ans d’euphorie spéculative, et l’immobilier a chuté d’environ 50% depuis la crise. Les irlandais fuient en masse leur pays, et cela rappelle une sale période pour l’Irlande. C’est à tel point que les « salons de l’expatriation » marchent très bien, là-bas.

En tout cas, le message « cure d’austérité », devenu l’alpha et l’oméga des politiques publiques, est très bien passé, et déjà on s’attend à ce que le plan d’austérité soit « deux fois plus important que prévu ». Ce n’est pas 7,5 milliards d’euros qu’il va falloir économiser, mais 11 ou 15.

Du coup, les « agences de notation » s’en donnent à cœur joie et dégradent la note irlandaise sur le long terme, de AA- à A+. Et l’Irlande emprunte aujourd’hui l’argent sur les marchés avec un taux d’intérêt de 7%.

Bref : voici des faillites bancaires totalement épongées (et ce n’est pas fini) par les contribuables.

Aux Etats-Unis, le système est en gros le même qu’en Irlande : la FED renfloue les banques avec l’argent des contribuables, se transformant ainsi en une vulgaire bad bank. Avec une « croissance » qui devrait se limiter à 1,5% sur l’année 2010, un endettement record qui augmente plus vite que le PIB, à environ 65% du PIB.

On sait que la plupart des Etats (en fait quasiment tous) sont en banqueroute ou presque, de même qu’un grand nombre de villes, comme Los Angeles (222 millions de dollars de déficit). Mais ça n’inquiète semble-t-il personne : sur le site du bureau US de la dette publique, on peut lire « La dette des Etats-Unis, à l’étranger et domestique, était le prix de la liberté ». Les Etats-Unis doivent donc être très libres aujourd’hui, puisque la dette publique US atteint 94% du PIB, à plus 13.600 milliards de dollars, dont près de 9.000 milliards dont détenus par le public.

Question : dans ces conditions, avec quel argent les contribuables vont-ils éponger les dettes des banques ?

C’est là le nœud du problème, surtout qu’en ce moment, l’Europe se prépare à organiser les faillites bancaires de manière soft (pour les banques).

---------------------

Au final, le foreclosure gate risque de coûter encore plus cher que la crise subprime. Les banques ont bidonné leurs comptes par tous les moyens possibles si bien qu’aujourd’hui il est impossible de dire à quel gouffre financier nous allons être confrontés.

Il ne faudra pas écouter les pouvoirs publics quand ils nous diront qu’ils vont réguler (cf. Bâle III18]), ni les banques quand elles nous diront qu’elles font des bénéfices (cf. paradis fiscaux), parce que le scénario sera le même que d’habitude : gesticulations sur scène et tractations de couloir.

[1] Ou Mortgage-backed security (sic.), les produits spéculatifs issus de prêts hypothécaires, souvent pourris.

[2] En fait, ces banques avaient déjà suspendu ses saisies dans 23 Etats ayant une législation quant aux saisies immobilières, et où un juge doit approuver la saisie. Aujourd’hui, elles les ont suspendues dans tout le pays.

[3] Mais rien que pour le mois de septembre, 347.420 propriétaires d’habitations ont reçu une notification de saisie, ce qui amène à penser que les choses ne vont pas s’arranger dans les mois à venir.

[4] L’AFGI réclame modestement entre 10 et 20 milliards à Bank of America, uniquement pour les prêts dits HELOC, des prêts hypothécaires contractés en deuxième lieu par les emprunteurs alors que le premier est toujours en cours.

[5] Ambac a estimé que 97% des 6.633 prêts qu’elle a révisés par le biais de Courntywide n’étaient pas conformes aux règles en matière de prêt et qu’une les emprunteurs étaient incapables dès le départ de faire face à leurs mensualités. Si bien qu’Ambac a du payer 466 millions de dollars de dédommagements pour 35.000 HELOC (Home Equity Line of Credit), des « seconds prêts » qui interviennent après un premier prêt hypothécaire.

[6] Apparemment, l’enquête aurait démarré après que deux banques (JP Morgan et Washington Mutual) se soient présentées comme détentrices de l’hypothèque pour même faillite. Mais après enquête, il s’est avéré que c’était Fannie Mae le vrai propriétaire. En réalité, c’est le cabinet qui a géré les faillites (Shapiro & Fishman) qui a produit des faux antidatés. Washington Mutual est d’ailleurs en si mauvaise position que les autorités financières veulent faire racheter ses opérations pourries par JP Morgan, qui a les reins plus solides.

[7] En effet, nous rapporte La Tribune, « Des experts du marché immobilier, dont l’agence Standard & Poor’s, estiment qu’une suspension des saisies se traduirait par des pertes pour les établissements de crédit, par un relèvement des taux des prêts et par l’augmentation des stocks de logements invendus, qui pèserait sur les prix. Cela pourrait encore ralentir la reprise du marché immobilier américain ».

[8] Plus précisément l’autorité US de régulation du marché du financement du logement (FHFA), via une directive publiée mi octobre.

[9] Soit l’équivalent du TARP (Troubled Asset Relief Program), le « plan de relance » du secteur financier US lancé en 2008 et financé par les contribuables.

[10] D’autant plus que la FED est susceptible d’augmenter furieusement ses taux n’importe quand, comme elle l’a fait à partir de fin 2004 à une vingtaine de reprises.

[11] Au final, 5 à 10% des prêts détenus par les banques ont été audités. Et les banques n’ont pas jugé nécessaire d’examiner les 90 à 95% restants malgré que 28% étaient déjà bidons.

[12] En misant tout sur les banques et la spéculation, l’Irlande a pu afficher un taux de croissance de 9% par an entre 1995 et 2000, et de 6% en 2006, juste avant la crise subprime qui l’a touchée en même temps que les États Unis. On a poussé les Irlandais à s’endetter pour acquérir des habitations aux prix surévalués (+30% d’endettement des ménages chaque année depuis 2004. Lors de l’entrée dans l’euro, les ménages irlandais étaient endettés à 60% de leurs revenus, pour atteindre 147% fin 2006). Comme en Espagne, et aux Etats-Unis, les ménages Irlandais se sont endettés pour consommer et pour vivre, ce qui a stimulé la demande intérieure mais a plombé l’espoir de vivre décemment après la crise. Mais ce processus est le même partout en Europe.

[13] NAMA, pour National Asset Management Agency. Elle a été créée en septembre 2009 pour racheter les actifs pourris des banques qui ont trop déliré avec les subprime et leurs dérivés.

[14] Fitzpatrick a été arrêté en mars 2010 par la brigade antifraudes irlandaise. Il avait démissionné fin 2008 après avoir admis avoir dissimulé durant huit ans un prêt que sa banque lui avait fait, pour environ 87 millions d’euros. Le prêt en question était sorti du bilan de la banque. Fitzpatrick est aujourd’hui en faillite personnelle. La somme totale des prêts octroyés aux chefs de la banque s’élèverait à plus de 255 millions d’euros.

[15] Irlandais, fils d’un courtier en assurances il travaille dans la banque en menant une carrière au sein du gouvernement irlandais, puis il devient commissaire européen à la concurrence en 1985, tout en s’occupant aussi d’éducation et d’affaires sociales, sous la présidence de Jacques Delors. Très à l’aise avec les lobbies pendant qu’il occupe ces fonctions, il n’hésite pas à faire un discours (probablement rémunéré) lors d’un meeting organisé par le lobbie des télécoms en 1988, par exemple. Juste après, il entre chez Allied Irish Banks SA. Sutherland est ensuite devenu le parton du GATT qu’il a fortement contribué à transformer en OMC10] en dehors de tout débat démocratique. En 1995, il débarque chez Goldman Sachs en tant que vice président non exécutif puis président de Goldman Sachs International, tout en étant également président (non exécutif) de BP11] jusqu’en 2009, directeur d’Ericsson et directeur de la Royal Bank of Scotland (nationalisée en grande partie après la crise subprime) jusqu’en 2006. Côté coulisses, Sutherland est très actif dans tout un tas de groupuscules atlantistes et dogmatiques en matière d’ultra libéralisme. Parmi lesquels : le Bilderberg, dont il est un pilier, la Trilatérale12] dont il a été jusqu’à récemment le président pour l’Europe et dont il est aujourd’hui président honoraire, le Transatlantic Policy network, l’Institute of European Affairs, le Centre for European Reform. Il a aussi été jusqu’en 2009 vice président de l’European Round Table of Industrialists, le lobbie des 47 plus grosses multinationales européennes. Chez nous, Michel Pebereau a en gros le même rôle.

[16] D’ailleurs, le trader incriminé pour avoir tenté de dissimuler ses 700 millions de dollars de pertes dans ses opérations de change effectuées dans les années 90, John Rusnak, a fini en taule lui aussi, pour 7 ans et demi.

[17] Et un PIB qui se limite à 160 milliards d’euros (contre près de 2.000 pour la France)

[18] Bâle III ou « la réforme qui n’aura pas lieu » : vidé de sa substance à force de lobbying, le texte final n’est absolument pas contraignant pour les banques même si elles crient à la menace sur la croissance, sur le crédit et sur l’économie mondiale.

66 réactions à cet article

Ajouter une réaction

Pour réagir, identifiez-vous avec votre login / mot de passe, en haut à droite de cette page

Si vous n'avez pas de login / mot de passe, vous devez vous inscrire ici.

FAIRE UN DON